今週の経済指標

やましんの一言メモ

今週の注目指標は、

| 12月10日(水) 経済指標 6:00〜翌5:59 | ||||

| 時間 | 国 | 経済指標名 | 危険度 | 該当EA |

| 19:55 | ラガルドECB総裁の要人発言 | S | EURUSD全般EA | |

| 28:00 | FOMC | S+ | 全EA | |

| 28:30 | パウエルFRB議長の発言 | S+ | 全EA | |

| 12月11日(木) 経済指標 6:00〜翌5:59 | ||||

| 時間 | 国 | 経済指標名 | 危険度 | 該当EA |

| 18:50 | ベイリーBOE総裁の発言 | S | GBPUSD全般EA | |

になります。

まずは今週の相場分析を行っていきたいと思います。

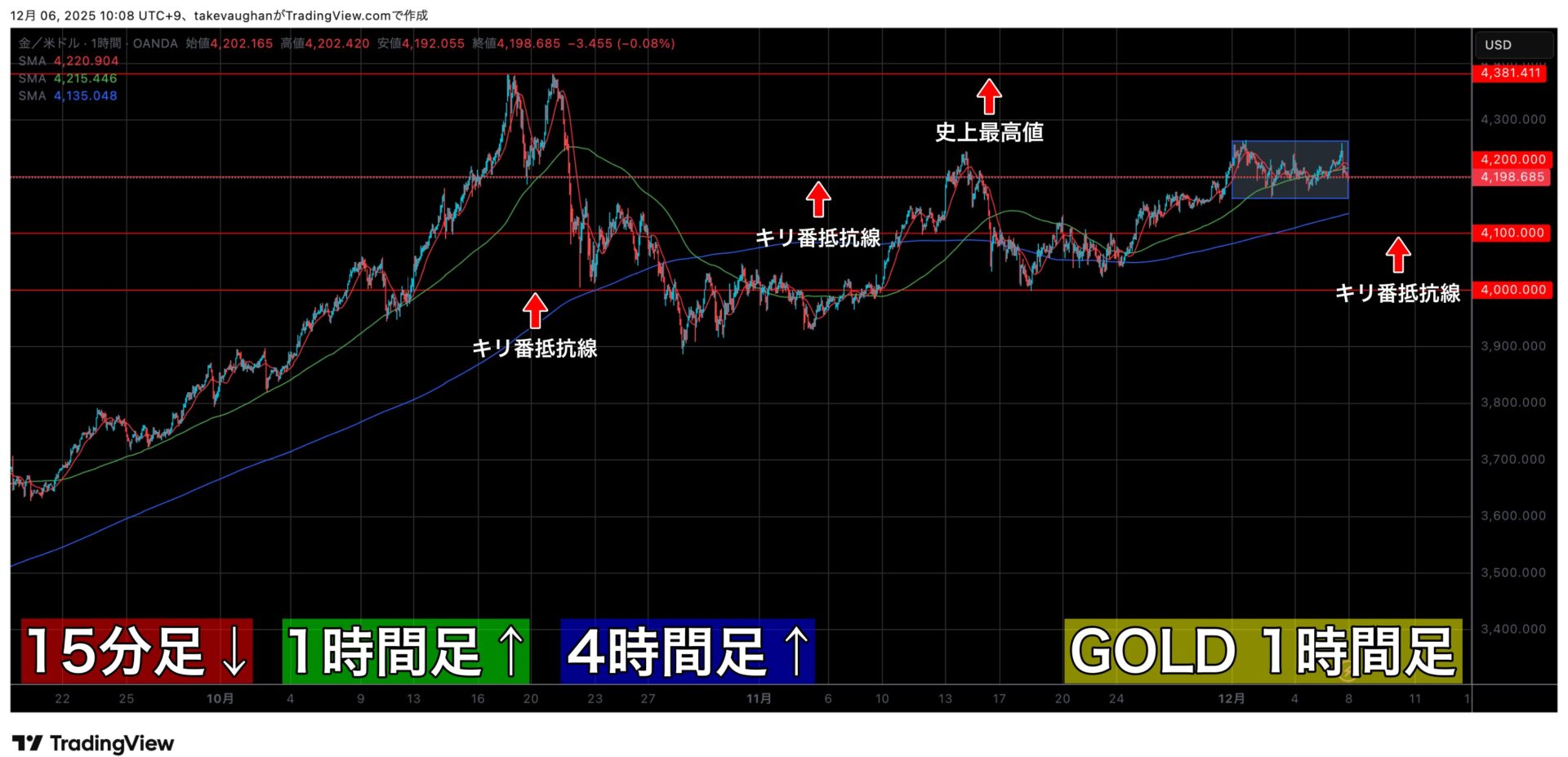

下記はゴールドの1時間足チャートになります。

上の画像がゴールドの1時間足の「マルチタイムフレーム分析」を行なったチャートになります。

先週は「15分足」は下降、「1時間足」「4時間足」上昇という結果になっております。

青色の四角で囲ったところが先週のゴールド相場になります。

週間ボラ幅は前週と比較して縮小し約1000pipsとなっています。

4220$付近からスタートしたゴールド相場は、1日月曜日に週間最高値の4264$まで上げ、その後は4200$キリ番抵抗線を挟んだレンジ相場で推移し、5日金曜日にはキリ番ライン上の4200$で閉場となっています。

先週の最大日ボラは火曜日と金曜日の約670pipsで、他の曜日は600pips以下のボラティリティとなっています。

大きかった日ボラも少し落ち着きを見せた週となりましたが、短時間で600pips以上の動きを見せる場面もありましたので、急騰急落には引き続き注意が必要です。

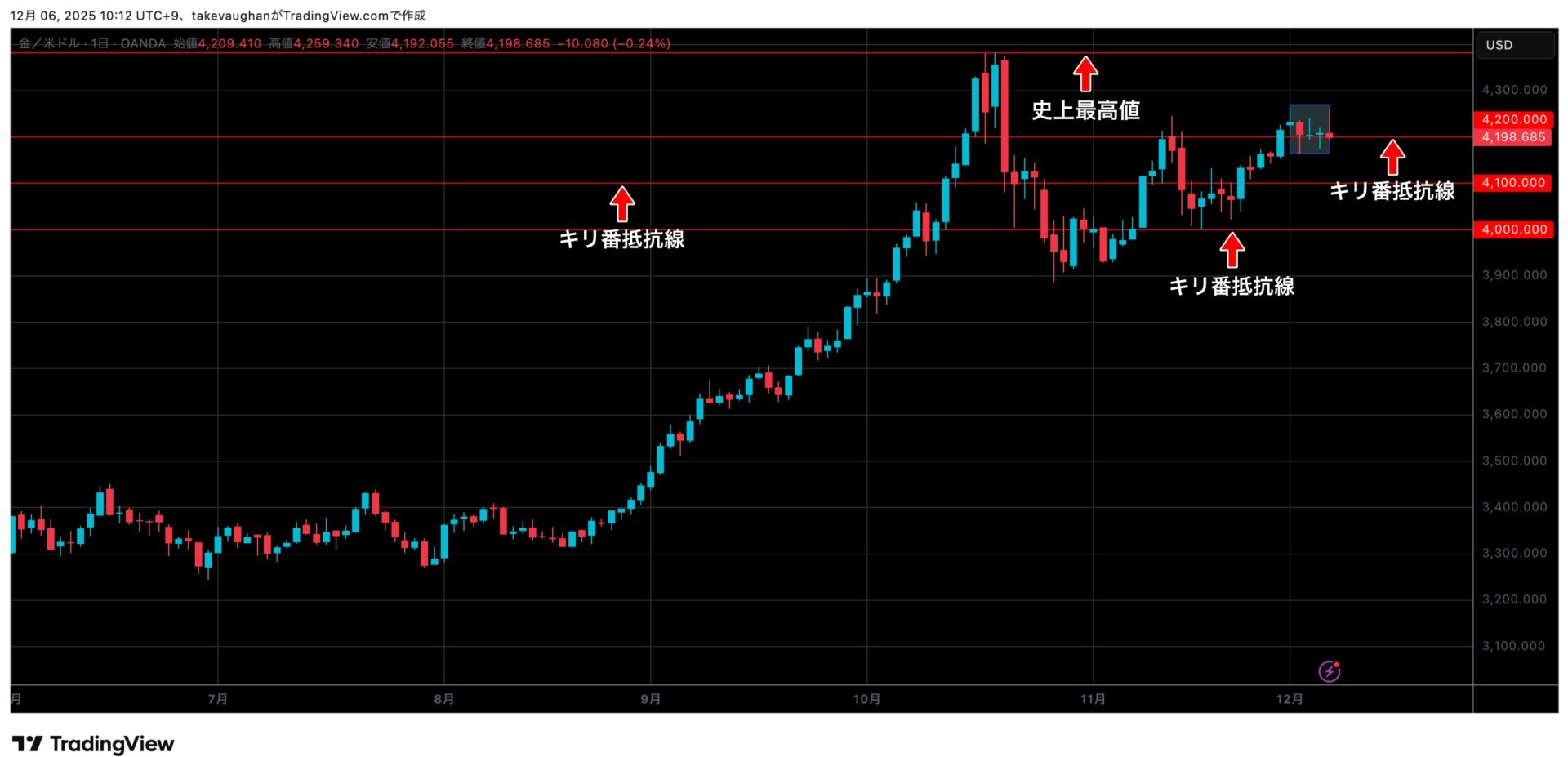

また上記のチャート画像はゴールドの日足になります。

先週のゴールド相場を日足で見ると、陽線コマ3本、小陰線2本で全体的に動きの幅が限定された相場だったことが窺えます。

前週に4200$を突破したものの、上値が重たい動きで抜けきらず、4200$を挟んでレンジを組む形となり、中央値の4200$を終値として閉場を迎えています。

4200$は前回高値の抵抗線ですので、先週に引き続きここがレジスタンスラインとなるか、サポートラインとなるか注目が集まります。

また、年末相場で今年最後のFOMCなど大きな指標を迎える週になりますので、来年に向けた大きな流れが形成される時期の相場となります。

できるだけ全体の大きな流れに沿った稼働ができるよう、相場が荒れそうな場面は回避優先として、いつもより慎重なエントリーを心がけるようご検討ください。

テクニカル的には、週末の1h足RSIは35付近で、少々売られすぎの状況ですが、ちょうど4200$キリ番抵抗線の位置なので、月曜朝イチの窓あけには注意が必要です。

先週は縮小したボラ幅でしたが、今週は注目のFOMCが控えており、FOMC後の相場の方向性や、急に拡大したボラ幅に対応するためのトレード戦略を事前に備えておきましょう。

156円付近からスタートしたドル円相場は、154.33円〜156.17円の間で推移しています。

H1チャートでは下値を切り下げる展開で週末に向かっていることから、緩やかなドル売り圧力が継続した状況となりました。

週末5日金曜日は、155円を挟んだレンジ相場で小陽線となり155.34円で閉場となっています。

先週のドル円相場に影響を与えたファンダメンタルズを振り返ると、週初めは日銀利上げ検討に関する発言が報じられたことで円高に反応しました。

その後は米国債利回りなどが支えとなって上げ戻すなど、155円台は心理的な注目レンジとなっており、円安の流れに対しては円の買い戻しが入ること、ドルの方向性に対する警戒が相場の上下のきっかけになっています。

今週は、日銀が本当に利上げに踏み切るかどうかの金融政策決定、米国側ではFOMCでの利下げ観測や利回りの動きなど経済指標に注目が集まっています。

「キャリートレードの巻き戻し」、「リスクオフによる円高」など、予期しづらい変動の可能性も高いため、トレード資金の余力管理を厳格に行う事をご検討ください。

ドル円日足を見ると、先週は陽線2本、陰線3本となっており、ドル円とゴールドの逆相関は5本中4本で、先週と比較して逆相関の関係が戻った相場に見て取れます。

有事ファンダ情報では、ロシアとアメリカで協議されている「和平合意案」については「合意成立」に至っておらず、ロシア側は「ドンバス地域の支配維持」を条件としており、ウクライナ側・西側諸国との溝は依然として深いため、今後の展開には未だ不透明感があります。

中東情勢ではイスラエル軍が4日、レバノン南部の2つの町で標的攻撃を実施しており、依然として緊張が緩む事なく継続しています。

これらの不透明さは“安全資産やエネルギー市況に影響を与えます。

今週も引き続きファンダメンタルズによる相場への影響には十分な注意が必要な週と言えます。

また、月曜日朝イチは大きな窓開けが見られる事がありますので稼働は控え、相場動向に注意を払った運用をご検討ください。

今週のS以上指標は、米国関連のS以上の指標が2つ、ポンド系1つ、ユーロ系が1つとなります。

また、米国政府機関の一部閉鎖により停止していた主要経済指標の発表が再開される可能性があります。

通常より多くの指標が集中して発表される可能性から、一時的にボラティリティが大きくなりやすく、スプレッド拡大・急反転・短時間の乱高下が起きるリスクが高まります。

「通常の指標週とは別物」と考え、普段よりロット調整・稼働時間の管理を意識した運用を心がけてください。

【米国系】

・FOMC

・パウエルFRB議長の発言

【ポンド系】

・ベイリーBOE総裁の発言

【ユーロ系】

・ラガルドECB総裁の要人発言

また上記の相場の特性について考慮して運用していきましょう。

「相場とEAがマッチする期待値の高い相場で運用する」ことでリスクを抑えつつ利益を確保しやすい立ち回りが可能なので、何となく稼働するのではなく、思考し自分なりの考えを持って、トレードに臨みましょう。

ご検討ください。

今週もよろしくお願いします😊

コメント